Por un lapso de tres años, el Foro Económico Mundial realizó una serie de investigaciones sobre el papel trasformador de las FinTech. En su último informe, realizado en agosto del año pasado, mencionan que estas startups financieras representan la primera ola de una serie de fuerzas disruptivas con el potencial de rediseñar el ecosistema de servicios financieros por completo.

El informe, “Beyond Fintech: A Pragmatic Assessment Of Disruptive Potential In Financial Services”, identifica ocho fuerzas disruptivas. Estas son:

- Comoditización de los costos: las instituciones financieras acelerarán la comoditización de su base de costos, reduciéndolos y creando así nuevas oportunidades para diferenciarse.

- Redistribución de beneficios: la tecnología y las nuevas asociaciones permitirán a las organizaciones eludir las cadenas de valor tradicionales, redistribuyendo así la generación de beneficios.

- Apropiación de la experiencia: Quien sea el dueño de la experiencia del cliente gozará de una posición de poder en el mercado. Por ejemplo, con el surgimiento de las plataformas, son los distribuidores quienes controlan qué productos mostrar y cómo son vistos por los consumidores. Además, al tener una relación directa con los consumidores, es la marca de ellos la que se posiciona. En este sentido, los fabricantes puros deben volverse híper-escalados o híper-enfocados.

- Surgimiento de plataformas: las plataformas que ofrecen la capacidad de interactuar con diferentes instituciones financieras a partir de un solo canal, se convertirán en el modelo dominante para la prestación de servicios financieros. Por ejemplo, avances en el Open Banking probablemente rediseñará los servicios financieros provenientes de organizaciones claramente definidas hacia un conjunto de entidades intercambiables. Esto puede requerir que el propietario de la plataforma tenga la capacidad de administrar ecosistemas, equilibrando las necesidades de los fabricantes con la demanda del cliente.

- Monetización de datos: los datos serán cada vez más importante para poder diferenciarse, pero las bases de datos estáticas se verán reemplazadas por flujos de información de múltiples fuentes combinadas y utilizadas en tiempo real.

- Bionic Workforce: mientras la capacidad de las máquinas para replicar los comportamientos humanos continúa evolucionando, las entidades financieras necesitarán administrar la mano de obra y el capital como un conjunto único de capacidades.

- Importancia sistemática de las tecnologías: las entidades financieras se asemejan cada vez más a las grandes empresas de tecnología y dependen de ellas para adquirir infraestructura crítica y tecnologías diferenciadoras. Por ejemplo, a medida que buscan mejorar las experiencias digitales de los clientes y conseguir mayor cantidad de datos, las entidades financieras necesitan adquirir infraestructuras basadas en la Nube para escalar e implementar procesos y así abrirse camino en la utilización de la Inteligencia Artificial. En cambio, minimizar su compromiso con las grandes empresas tecnológicos podría conllevar a quedarse atrás en las ofertas tecnológicas, perdiendo competitividad.

- Regionalización financiera: La divergencia regional frente a las prioridades regulatorias, a las capacidades tecnológicas y a las necesidades de los clientes, dificulta la globalización de los servicios financieros. Por ello, se priorizan los modelos financieros según las condiciones locales. Por otro lado, mientras que las grandes firmas necesitan de distintas estrategias para ganar terreno en los ecosistemas locales, las Fintech enfrentan una serie de obstáculos para establecerse en múltiples jurisdicciones. De esta manera, los incumbentes se vuelven potenciales aliados de las Fintech que buscan entrar nuevos mercados mientras adquieren escala.

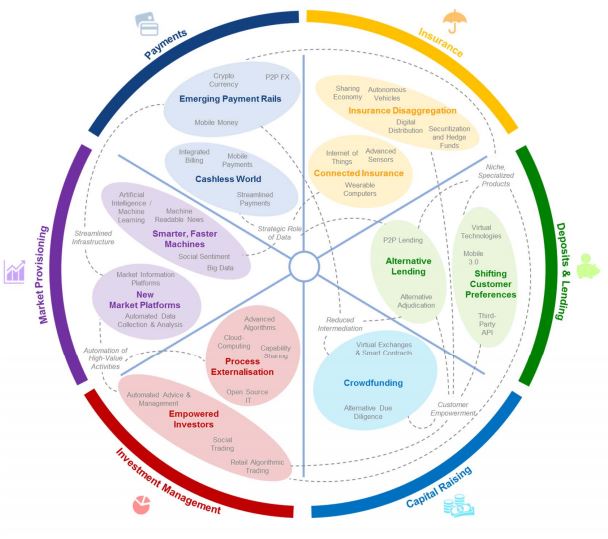

Mapa de la estructura principal de los servicios financieros del futuro

Por: Carlos Romero